КАКИЕ ФАКТОРЫ ВЛИЯЮТ НА ФЬЮЧЕРСЫ 10-ЛЕТНИХ ОБЛИГАЦИЙ США?

В сегодняшней статье мы рассмотрим факторы, влияющие на ценообразование 10-летних казначейских облигаций и их фьючерсов, выясним в какие периоды инвесторы «бегут к безопасности», когда и в каком объеме они получают доход по облигациям, узнаем почему доходность облигаций и их стоимость имеют обратную корреляцию, а также, как их кривая доходности связана с экономическим циклом.

В этой статье:

- Как формируется цена на 10-летние казначейские ноты

- О чем говорит процентная ставка по 10-летним казначейским бумагам

- Что представляют собой фьючерсы 10-летних казначейских нот

- Факторы, влияющие на фьючерсы 10-летних казначейских нот

Введение

Долговые государственные облигации играют на финансовом рынке важную роль. Во время рецессии и стагнации в экономике именно они становятся одним из главных финансовых инструментов, куда устремляются капиталы. Именно в такие сложные для экономики времена инвесторы стремятся покупать долговые государственные облигации, а не вкладывать деньги в акции, так как риск потери вложений на фондовом рынке в условиях экономического спада очень велик. Более того, даже в условиях экономического роста, владеть только акциями компаний нерационально.

Поэтому для защиты своих вложений на фондовом и других рынках, разумным решением становится вложение части средств в долговые государственные облигации США. Когда правительство США хочет привлечь денежные средства рядовых граждан или инвесторов, в числе которых есть и другие государства, оно дает им возможность вложить свои сбережения или капиталы на фиксированный срок под определенную процентную ставку.

Но почему правительство США обращается к заемным средствам? Основная причина кроется в том, что поступление доходов и расходование бюджетных средств происходит неравномерно. Правительственные доходы поступают в определенные периоды времени (например, налоговые поступления), а расходы происходят постоянно. Поэтому у правительства есть возможность заимствовать краткосрочные фонды и возвращать их после поступления налогов. К тому же денежный рынок в виде долговых облигаций предлагает относительно дешевые ресурсы. Для этого, Казначейство США (Министерство финансов), через действующее в его составе Бюро государственного долга, выпускает четыре вида государственных облигаций: краткосрочные казначейские векселя (T‑Bills), среднесрочные казначейские облигации (T‑Notes), долгосрочные казначейские облигации (T‑Bonds), казначейские защищенные от инфляции облигации (TIPS).

Свойства 10-летних казначейских нот

Казначейские бонды (долгосрочные казначейские облигации – T-Bond) и ноты (среднесрочные казначейские облигации – T‑Note) США являются объектом пристального внимания со стороны всех инвесторов на рынке долговых инструментов, независимо от размера их вложений в государственный долг или фондовый рынок.

Среди различных видов казначейских ценных бумаг, 10-летние казначейские ноты занимают уникальное положение в плане срока их погашения или дюрации (англ. duration — длительность), что делает их одним из самых отслеживаемых долговых инструментов, ведь около 60% всех выпущенных казначейских ценных бумаг приходится именно на них.

10-летние казначейские ноты – это десятилетний денежный займ правительству США. 10-летние казначейские ноты, или T-Note, предлагают доход или норму прибыли за инвестирование, а по сути за одалживание денег правительству США. Доход или норма прибыли служит важным показателем рынка казначейских ценных бумаг и выступает ориентиром для определения других процентных ставок. T-Note представляют собой самые распространенные среднесрочные купонные ценные бумаги США со сроком погашения 10 лет.

Доход по 10-летним казначейским нотам часто контролируется Федеральной резервной системой США (U.S. Federal Reserve System — FRS) и считается одним из факторов, влияющих на изменение ФРС процентной ставки. В отличие от краткосрочной учетной ставки по фондам ФРС, устанавливаемой центральным банком, 10-летние ноты продаются на регулярных аукционах, давая возможность свободному рынку устанавливать доходность этих бумаг. Доходность 10-летних казначейских нот обуславливает уровень уверенности облигационных инвесторов в экономике США. Как и все казначейские ценные бумаги, 10-летние ноты считаются «безрисковыми», так как они подкреплены полным доверием к правительству США и его добросовестности.

10-летние ноты можно приобрести напрямую через сайт TreasuryDirect.com на минимальную сумму 100 долларов США. Также их можно купить в банке либо у брокера или дилера американских казначейских ценных бумаг. Производными финансовыми инструментами этих ценных бумаг являются фьючерсы 10-лених казначейских нот (10-Year T-Note Futures).

Как формируется цена на 10-летние казначейские ноты?

На цену 10-летних казначейских нот влияет совокупность различных факторов, таких как:

Номинальная стоимость: называемая еще номиналом или номинальной ценой, которую правительство США обязуется выплатить держателям облигаций по наступлении срока их погашения.

Долларовая цена: это сумма в долларах США, которую инвестор платит за облигацию по отношению к ее номинальной стоимости.

Процентные ставки: это сумма процентов, которую правительство США обязуется выплачивать держателю облигации на протяжении всего срока ее обращения. Норма по которой оплачивается процент и размер каждой оплаты фиксируются в тот момент времени, когда облигация предлагается для продажи.

Доходность: это комбинация долларовой цены и процентной ставки по облигации выплачиваемой на протяжении срока ее обращения. Она выражается в процентах.

10-летние казначейские ноты продаются через аукцион на открытом рынке. Их продажа происходит тому участнику аукциона, который предложит за них большую цену. Также на стоимость казначейских нот влияет и спрос. В случае низкого спроса на 10-летние ноты, они могут продаваться со скидкой к их номинальной стоимости (англ. discount to face value). Для покупателя такой ноты это означает, что он получает более высокую процентную ставку по данному долговому инструменту. И наоборот, когда на рынке присутствует высокий спрос на данные казначейские ноты, они продаются по стоимости выше номинальной (англ. premium to face value). В таком случае, покупатель получает более низкую процентную ставку по такому долговому инструменту.

Выплаты по процентам 10-летних казначейских нот происходят 1 раз каждые шесть месяцев, а номинальная стоимость полностью возвращается ее владельцу в конце установленного срока погашения ноты. К примеру, если вы купили такую ценную бумагу на аукционе и продержали ее до наступления срока погашения, то суммарно вы получите номинальную стоимость плюс проценты, набежавшие за 10 лет.

Купив 10-летнюю казначейскую ноту, ее владелец может:

- Держать ее у себя, ожидая наступления срока ее погашения, получив в конце срока первоначально уплаченную им сумму, называемую «принсипал». Поскольку эта сумма определяется номиналом облигации, то номинальная стоимость облигации и «принципал» могут пониматься как тождественные понятия;

- Продать ее на вторичном рынке ценных бумаг. Когда он продает 10-летнюю ноту, то получает за нее только текущую долларовую цену, а не ее номинальную стоимость, что в некоторых случаях может привести к инвестиционным потерям. 10-летние ноты могут торговаться на вторичном рынке по цене выше номинальной, по номинальной или же с дисконтом.

Существует множество причин, по которым держатели облигаций захотят продать или купить на рынке казначейские ценные бумаги, и об этом мы поговорим в оставшейся части этой статьи.

Процентная ставка по 10-летним казначейским бумагам

Процентная ставка по 10-летним казначейским ценным бумагам – это доходность до срока погашения этих бумаг, проданных на аукционе совсем недавно. Не путайте ее с выплачиваемой фиксированной процентной ставкой. Доходность до срока погашения определяется рыночной стоимостью казначейской ценой бумаги и процентной ставкой купона. Процент по 10-летним казначейским бумагам является одним из самым широко освещаемых показателей финансовыми средствами информации, так как он влияет на множество кредитных ставок, таких как ставки по ипотеке в США.

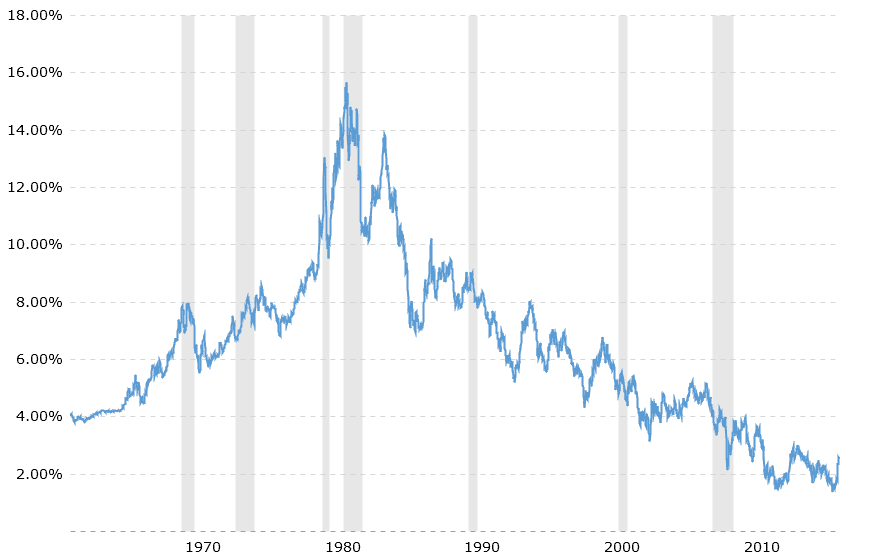

На нижнем графике приведены данные динамики процентной ставки 10-летних казначейских бумаг начиная с 1962 года, с затемненными участками тех периодов, когда наблюдался экономический спад.

График цены фьючерсов 10-летних казначейских нот с 6 десятичными знаками

Факторы, влияющие на фьючерсы 10-летних казначейских нот

Торгуя 10-летними американскими казначейскими нотами, фьючерсным трейдерам нужно отслеживать ряд различных факторов, влияющих на их цену. Благодаря срокам их погашения, они являются одними из наиболее часто отслеживаемых и торгуемых долговых инструментов. Следовательно, хотя это и свидетельствует об их достаточной ликвидности, тем не менее фьючерсный и денежный рынок, а также и вторичный рынок ценных бумаг подвержен влиянию психологии трейдеров и инвесторов. Поэтому ниже приведен ряд факторов влияющих на стоимость фьючерсов 10-летних нот.

«Безопасная гавань»: исходя из срока погашения 10-летних нот и факта, что казначейские бумаги подкреплены полным доверием к добросовестности правительства США, они часто пользуются большим спросом в качестве актива-убежища. Спрос на них, известный как «Бегство к безопасности» (англ. the flight to safety), повышается в периоды роста геополитической напряженности за пределами США.

Нижний график как раз демонстрирует один из таких примеров, когда цена фьючерса 10-летних казначейских нот стремительно взлетела всего за 24 часа из-за неопределенности результатов референдума по «Брекситу».

За 24 часа спрос на фьючерсы 10-летних казначейских нот резко вырос на фоне тревожной неопределенности по «Брекситу».

Вотум доверия экономике: Инвесторы часто используют доходности 10-летних казначейских нот в качестве вотума доверия экономике США. В данном случае, принцип заключается в том, что растущая экономика подталкивает инвесторов переориентировать свои фонды в высокорискованные активы, которые, как правило, растут в период сильной экономики. В свою очередь это приводит к ослаблению спроса на фьючерсы 10-летних казначейских ноты, тем самым поднимая их доходности.

Нижний график показывает, как большую часть 2016 года, облигационные инвесторы с недоверием относились к будущему американской экономики понижая их доходности по мере роста спроса на 10-летние казначейские ноты. После рядя событий (таких как «Брексит», и пр.) доходности стали снова медленно расти и рванули в вверх после ноябрьских президентских выборов в США, когда Дональд Трамп (Donald Trump) пообещал увеличить бюджетные расходы. В тоже самое время, американская экономика неслась вперед на полном ходу. Рост доходности облигаций дал в декабре 2016 года зеленый свет Комитету по открытым рынкам ФРС США для комфортного поднятия базовой ставки с 0,5-0,75% до 0,75-1%. До этого ФРС поднимала ставку в декабре 2015 года. И это стало третьим повышением ставки регулятором за последние 10 лет (ФРС радикально снизила ставки до почти нулевого значения в кризис 2008-2009 годов и с тех пор долгое время их не увеличивала).

Доходность 10-летних казначейских нот (обратно пропорциональная их стоимости) демонстрирует низкий уровень доверия большую часть 2016г.

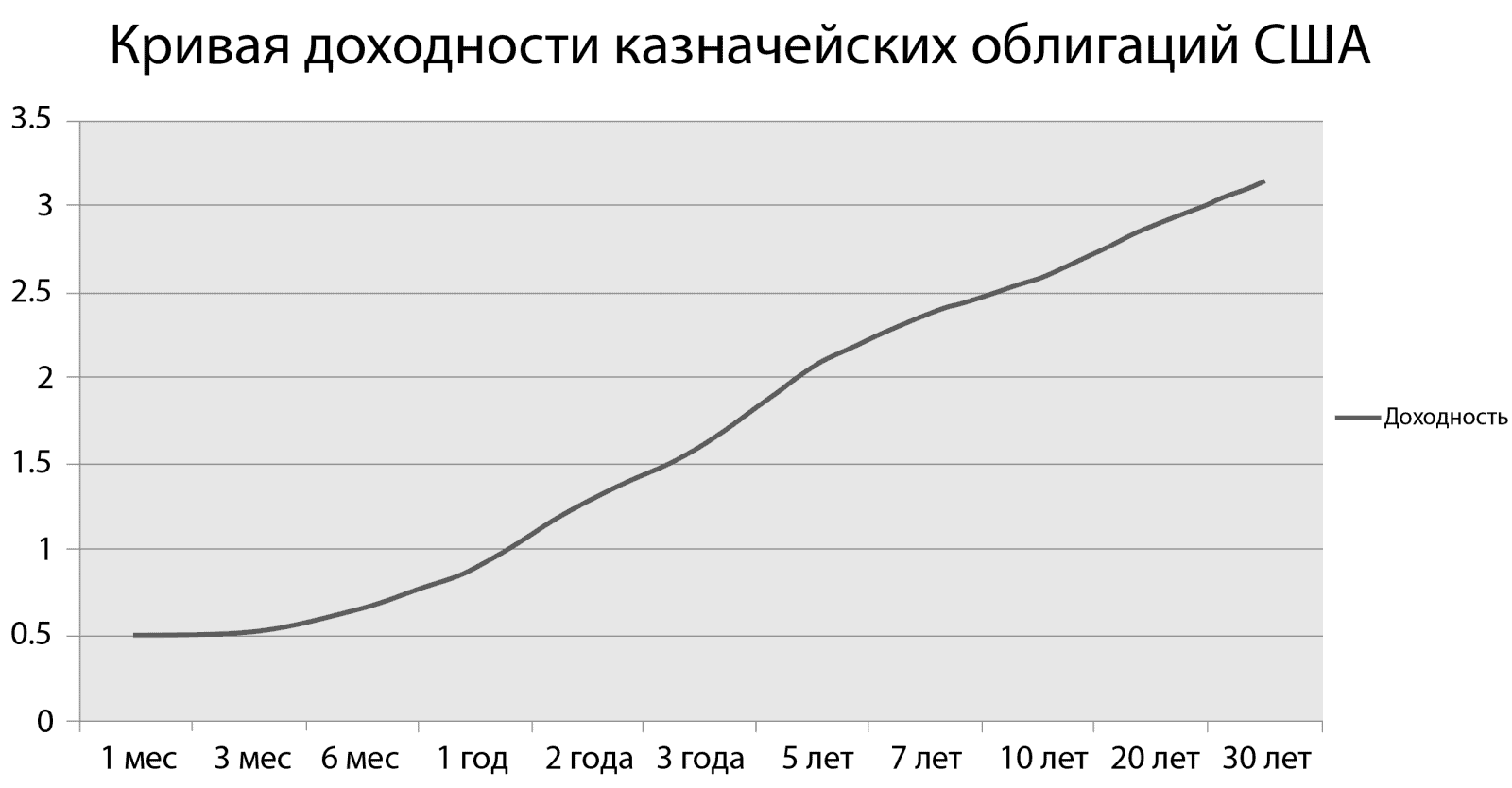

Кривая доходности казначейских облигаций: Кривая доходности является одним из важнейших аспектов при работе с облигациями или их фьючерсами. Многое становится понятным из кривой доходности в сочетании с текущим экономическим циклом. Кривая доходности — это сопоставление процентных ставок (дохода) всех казначейских ценных бумаг, начиная с 1-месячных казначейских ценных бумаг (1-month T-Bill) и заканчивая 30-летними казначейскими облигациями (30-year T-Bond). 10-летние казначейские ноты (10-year T-Note) располагаются примерно по середине.

В условиях эффективной экономики, демонстрирующей хорошие показатели роста, доходность на «короткой» стороне кривой ниже, в то время как на ее «длинной» стороне она существенно выше. В этом случае, подобное отношение доходности к срокам погашения казначейских ценных бумаг позволяет восполнить дополнительный риск, связанный с тем, что деньги инвесторов в течение долгого времени будут заморожены и они не смогут ими воспользоваться. Когда же облигационные инвесторы уверены в том, что экономика начинает замедляться или находится в конце текущего экономического цикла, кривая доходности может измениться с точность до наоборот. В этом случае, доход по казначейским ценным бумагам с короткими сроками погашения будет выше чем у облигаций с длинными сроками.

Вышеперечисленные факторы являются одними из наиболее важных и способных изо дня в день существенно влиять на настроения участников рынка и рыночную стоимость фьючерсов 10-летних казначейских нот. Тем, кто планирует торговать данными фьючерсами, абсолютно необходимо учитывать намного больше факторов способных повлиять на их стоимость, включая международные геополитические события и макроэкономические показатели в особенности из Европы и Японии. Сами же казначейские ценные бумаги США можно рассматривать в качестве одного из достойных инструментов инвестирования, но все же с целью сохранения вложенных средств, нежели для получения реальной прибыли.

Ответить

Хотите присоединиться к обсуждению?Не стесняйтесь вносить свой вклад!